県税の優遇措置制度について

福島県内において、各種法令で指定する事業のために生産設備や施設を新設または増設した場合で、一定の要件を満たすときは、所得に対する事業税や工場等の取得に対する不動産取得税について、税制上の優遇を受けることができます。

なお、この優遇を受けるためには、期限内に手続きが必要となりますので御注意ください。

◇ 県税の優遇措置制度について(パンフレット) [PDFファイル/4.15MB]

東日本大震災に関連した課税免除制度については、次のリンク先からご確認ください。

・東日本大震災復興特別区域法に基づく課税免除

・福島復興再生特別措置法に基づく課税免除

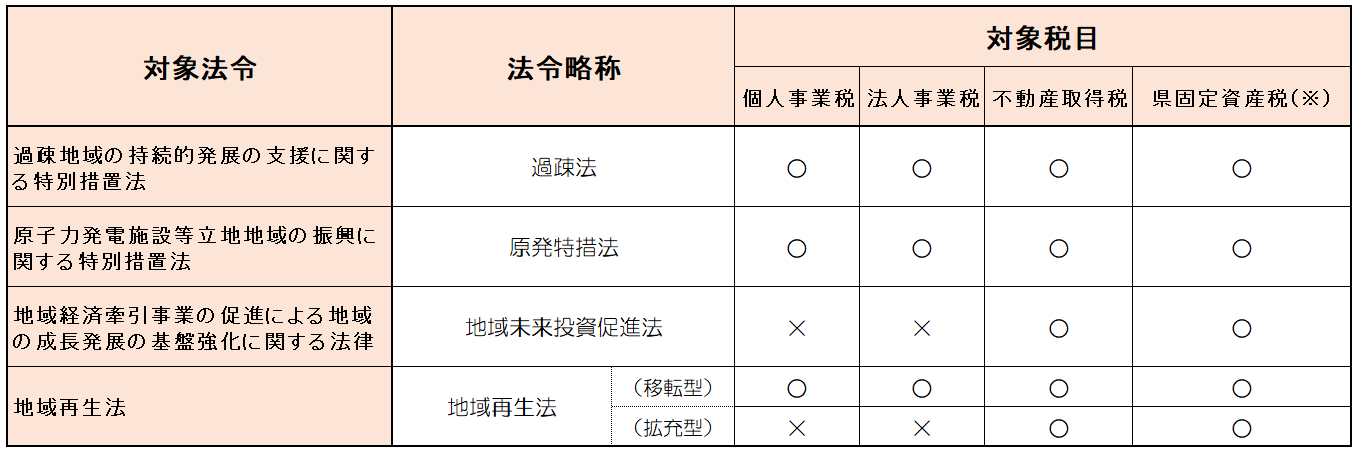

1 優遇措置の対象法令

福島県において、優遇制度の対象となるのは、次の法令です。

※ 市町村が課税する固定資産税については、固定資産の所在する市町村役場へお問合せください。

2 優遇措置の対象

各法令に基づく優遇税制の内容や対象となる区域、事業者等は次のとおりです。

以下の法令名(略称)をクリックすると、各法令の説明部分に進めます。

<過疎法> <原発特措法> <地域未来投資促進法> <地域再生法>

(1)過疎法による課税免除

次の各要件の対象となる場合、申請により県税の課税免除を受けることができます。

〇対象事業者

次の業種に該当する事業を実施するために設備投資を行った個人事業者又は法人(青色申告書を提出する者に限る)

<対象業種>

・製造業、農林水産物等販売業(※)、旅館業及び情報サービス業等(情報サービス業、インターネット付随サービス業等)のうち、設備投資を行う市町村の定める「過疎地域持続的発展市町村計画」おいて振興すべき業種として定められた業種

・畜産業、水産業(個人事業税に限ります。また、一定の条件があります。)

※農林水産物等販売業とは

対象地区において生産された農林水産物又は当該農林水産物を原料若しくは材料として製造、加工若しくは調理をしたものを店舗において主に当該地区以外の地域の者に販売することを目的とする事業

〇申請前に必要な手続き

設備等の取得後、設備等を取得した市町村の長から、当該設備等が産業振興促進事項に適合したことである旨の確認書の交付を受ける必要があります。

確認の手続きについては、設備等を取得した市町村役場へお問合せください。

〇対象区域

過疎法に基づき過疎地域等となっている市町村(※)の区域のうち、それぞれの市町村が定める「過疎地域持続的発展市町村計画」において、産業振興促進区域として定められた区域

※経過措置により過疎地域等とみなされる市町村を含みます。

具体的な市町村は、県税の優遇措置制度(パンフレット) [PDFファイル/4.15MB]最終ページの図をご覧ください。

〇対象施設等

租税特別措置法第12条又は第45条若しくは第68条の27の規定の適用を受ける新設又は増設した施設又は設備。

(建物及びその附属設備、機械及び装置、構築物)

(注)中古施設の取得も対象となります。

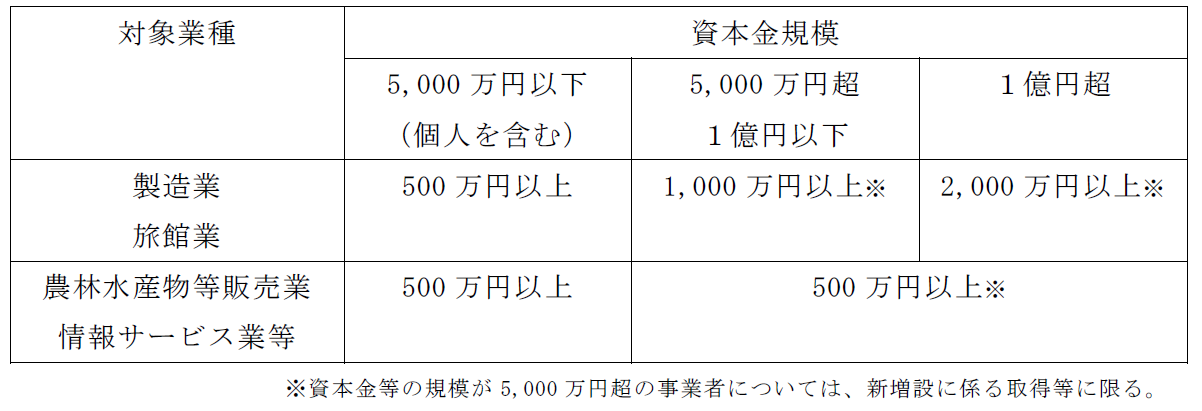

〇取得価額の要件

減価償却資産の取得価額の合計額が、資本金の規模に応じ、下図のとおりとなること。

(注)圧縮記帳を行っている場合は、圧縮記帳後の価額により判断します。

〇取得期間

令和9年3月31日までに取得し事業の用に供すること。

〇軽減内容

事業税(個人事業者・法人)

【課税免除期間】

対象施設等を事業の用に供した日の属する年以降3年の間の各年又は事業年度の開始の日から起算して3年の間における各事業年度

【課税免除税額】

事業税の所得又は収入金額のうち、以下の計算式により算出した所得金額に対する事業税額を免除します。

(1)主たる事業が電気供給業、ガス供給業又は倉庫業の法人の場合

<計算式>

「A×B÷C」

A:本県の事業税の課税標準となるべき当該事業年度に係る所得金額

B:当該対象施設等に係る固定資産の価額

C:福島県内に有する事務所又は事業所の固定資産の価額

(電気供給業及びガス供給業の場合は、そのうち対象業種用の設備に係る固定資産の価額)

(2)その他(1)以外の場合

<計算式>

「A×B÷C」

A:本県の事業税の課税標準となるべき当該年又は当該事業年度に係る所得金額

B:当該対象施設等に係る従業者の数

C:福島県内に有する事務所又は事業所の従業員の数

不動産取得税

対象施設等である家屋及びその敷地である土地の取得に対する不動産取得税を免除します。

(注)対象事業の用に直接供される工場用等の建物の取得に限ります。

また、1棟の工場用等の建物のうち、事務室、倉庫等のように製造業その他対象事業の用に直接供されない部分は、

一定の要件に該当しなければ対象になりません。

(注)土地については、当該土地の取得から1年以内に当該土地を敷地とする家屋の建設の着手があった場合に限ります。

また、課税免除の対象となるのは、対象施設である家屋が建設されている部分(垂直投影面積)に限ります。

(2)原発特措法による不均一課税

次の各要件の対象となる場合、申請により県税の不均一課税(税率の軽減)を受けることができます。

〇対象事業者

次の業種に該当する事業を実施するために設備投資を行った個人事業者又は法人

<対象業種>

製造業、道路貨物運送業、倉庫業、こん包業、卸売業

(注)製造業以外の業種の場合は、増加する雇用者の数が15人を超える必要があります。

〇申請前に必要な手続き

課税免除申請前に必要な手続きはありません。

〇対象区域

いわき市、相馬市、田村市(旧都路村のみ)、南相馬市、広野町、楢葉町、富岡町、川内村、大熊町、双葉町、浪江町、葛尾村、新地町、飯舘村

〇対象施設等

対象業種に係る事業の用に供するために、新設又は増設した施設又は設備

(注)中古施設の取得も対象となります。

〇取得価額の要件

減価償却資産の取得価額の合計額が2,700万円を超えること。

〇取得期間

令和9年3月31日までに取得し事業の用に供すること。

〇軽減内容

事業税(個人事業者・法人)

【課税免除期間】

対象施設等を事業の用に供した日の属する年以降3年の間の各年又は事業年度の開始の日から起算して3年の間における各事業年度

【軽減内容】

事業税の所得又は収入金額のうち、以下の計算式により算出した所得金額に対する事業税の税率を軽減します。

(1) 主たる事業が電気供給業、ガス供給業、倉庫業の法人の場合

<計算式>

「A×(B÷C)」

A:本県の事業税の課税標準となるべき当該事業年度に係る所得

B:対象施設等に係る固定資産の価額

C:福島県内に有する事務所又は事業所の固定資産の価額

(電気供給業及びガス供給業の場合は、そのうち対象業種用の設備に係る固定資産の価額)

<税率の軽減>

1年目 : 2分の1

2年目 : 4分の3

3年目 : 8分の7

(2) その他(1)以外の場合

<計算式>

「A×(B÷C)」

A:本県の事業税の課税標準となるべき当該年又は当該事業年度に係る所得金額

B:対象施設等に係る従業者の数

C:福島県内に有する事務所又は事業所の従業者の数

<税率の軽減>

1年目 : 2分の1

2年目 : 4分の3

3年目 : 8分の7

不動産取得税

対象施設等である家屋及びその敷地である土地の取得に対する不動産取得税の税率を軽減します。

<税率の軽減>

税率を10分の1に軽減します。

・家屋 0.4パーセント

・土地 0.3パーセント

(注)対象事業の用に直接供される工場用等の建物の取得に限ります。

また、1棟の工場用等の建物のうち、事務室、倉庫等のように製造業その他対象事業の用に直接供されない部分は、

一定の要件に該当しなければ対象になりません。

(注)土地については、当該土地の取得から1年以内に当該土地を敷地とする家屋の建設の着手があった場合に限ります。

また、課税免除の対象となるのは、対象施設である家屋が建設されている部分(垂直投影面積)に限ります。

(3)地域未来投資促進法による課税免除

次の各要件の対象となる場合、申請により県税の課税免除を受けることができます。

〇対象事業者

「地域経済牽引事業計画」について、福島県知事の承認を受けた後、主務大臣による確認を受けた個人事業者又は法人

〇承認及び確認の手続き

「福島県知事の承認」及び「主務大臣の確認」については、リンク先からご確認ください。

福島県企業立地課のページ(別ウインドウが開きます。)

〇対象区域

福島県内全域

〇対象施設等

福島県知事の承認を受けた「地域経済牽引事業計画」に基づき直接事業の用に供する家屋、土地及び構築物

(注)対象資産を貸付けの用に供する場合や中古の対象資産の取得は対象となりません。

(注)家屋については、対象事業の用に供される部分が全体の2分の1以上であることが必要です。

〇取得価額の要件

対象事業の用に供する家屋又は構築物を構成する減価償却資産及び当該家屋又は構築物の敷地である土地の取得価額の合計額が1億円を超えること。

(農林漁業及びその関連業種の場合は、5千万円を超えること。)

(注)法人税法上の圧縮記帳を行った場合は、圧縮記帳前の額を取得価額とします。

〇取得期間

令和10年3月31日までに対象施設を設置すること。

〇軽減内容

不動産取得税

対象施設等である家屋及びその敷地である土地の取得に対する不動産取得税を免除します。

(注)対象事業の用に直接供される工場用等の建物の取得に限ります。

また、1棟の工場用等の建物のうち、事務室、倉庫等のように製造業その他対象事業の用に直接供されない部分は、

一定の要件に該当しなければ対象になりません。

(注)土地については、当該土地の取得から1年以内に当該土地を敷地とする家屋の建設の着手があった場合に限ります。

また、課税免除の対象となるのは、対象施設である家屋が建設されている部分(垂直投影面積)に限ります。

(4)地域再生法による不均一課税

次の各要件の対象となる場合、申請により県税の不均一課税(税率の軽減)を受けることができます。

〇対象事業者

「地方活力向上地域等特定業務施設整備計画」について、福島県知事の認定を受けた個人事業者又は法人

〇認定の手続き

福島県知事の認定手続きについてはリンク先からご確認ください。

福島県企業立地課のページ(別ウインドウが開きます。)

〇対象区域

・移転型 福島県内58市町村(金山町を除く市町村)

・拡充型 福島県内56市町村(西会津町、会津坂下町、金山町を除く市町村)

〇対象施設等

対象区域内において、認定を受けた「地方活力向上地域等特定業務施設整備計画」に基づき事業の用に供する「特定業務施設」

(注)特定業務施設とは

地域再生法施行規則第8条に定める施設で、事務所(調査・企画部門、情報処理部門、研究開発部門、国際事業部門、情報サービス事業部門、その他管理業務部門)、研究所又は研修所等であって重要な役割を担うもの。

(注)中古物件の取得も対象となります。

〇取得価額の要件

特定業務施設である減価償却資産(建物及びその附属設備、構築物、機械及び装置、船舶、航空機、車両及び運搬具、工具、器具及び備品)の取得価額の合計額が3,800万円以上となること。

(中小企業の場合は、1,900万円以上となること)

〇取得期限

令和8年3月31日までに「地方活力向上地域等特定業務施設整備計画」の認定を受け、認定日の翌日から3年以内に取得すること。

〇軽減内容

事業税(個人事業者・法人)

【課税免除期間】

対象施設等を事業の用に供した日の属する年以降3年の間の各年又は事業年度の開始の日から起算して3年の間における各事業年度

【軽減内容】

事業税の所得又は収入金額のうち、以下の計算式により算出した所得金額に対する事業税の税率を軽減します。

(1) 電気供給業、ガス供給業、倉庫業に係る所得又は収入金額

<計算式>

「A×B÷C」

A:本県の事業税の課税標準となるべき当該年又は当該事業年度に係る所得又は収入金額

B:対象施設等に係る固定資産の価額

C:福島県内に有する事務所又は事業所の固定資産の価額

<税率の軽減>

1年目 : 2分の1

2年目 : 4分の3

3年目 : 8分の7

(2) 鉄道事業又は軌道事業に係る所得金額

<計算式>

「A×B÷C」

A:本県の事業税の課税標準となるべき当該年又は当該事業年度に係る所得金額

B:対象施設等に係る軌道の延長キロメートル数

C:福島県内に有する軌道の延長キロメートル数

<税率の軽減>

1年目 : 2分の1

2年目 : 4分の3

3年目 : 8分の7

(3) その他(1)、(2)以外の業種に係る所得又は収入金額

<計算式>

「A×B÷C」

A:本県の事業税の課税標準となるべき当該年又は当該事業年度に係る所得又は収入金額

B:対象施設等に係る従業員の数

C:福島県内に有する事務所又は事業所の従業員の数

<税率の軽減>

1年目 : 2分の1

2年目 : 4分の3

3年目 : 8分の7

不動産取得税

対象施設等である家屋及びその敷地である土地の取得に対する不動産取得税の税率を軽減します。

<税率の軽減>

税率を10分の1に軽減します。

・家屋 0.4パーセント

・土地 0.3パーセント

(注)対象事業の用に直接供される工場用等の建物の取得に限ります。

また、1棟の工場用等の建物のうち、事務室、倉庫等のように製造業その他対象事業の用に直接供されない部分は、

一定の要件に該当しなければ対象になりません。

(注)土地については、当該土地の取得から1年以内に当該土地を敷地とする家屋の建設の着手があった場合に限ります。

また、課税免除の対象となるのは、対象施設である家屋が建設されている部分(垂直投影面積)に限ります。

3 県税の課税免除等の申請手続き

県税の課税免除等を受けるためには、申請期限までに「課税免除(不均一課税)申請書」及び添付書類を、提出先地方振興局県税部へ提出する必要があります。申請書類及び提出先は、次のとおりです。

〇 申請書類

県税の課税免除等の申請に必要な書類は、次のとおりです。

- 個人事業税 提出書類一覧 [PDFファイル/111KB]

- 法人事業税 提出書類一覧 [PDFファイル/133KB]

- 不動産取得税 提出書類一覧(個人の方が取得した場合) [PDFファイル/125KB]

提出書類一覧(法人が取得した場合) [PDFファイル/145KB]

課税免除申請書等の様式はこちら [Excelファイル/369KB]

※申請書等の様式ごとにシートを分けています。

〇 申請書提出先

課税免除等の適用を受けたい税金の種類に応じて、担当の地方振興局県税部へ提出してください。

| 個人事業税 | 住所地を管轄する地方振興局県税部 |

|---|---|

| 法人事業税 | 申告先の地方振興局県税部 |

| 不動産取得税 | 対象不動産の所在市町村を管轄する地方振興局県税部 |

◇ 地方振興局県税部の住所、電話番号、管轄する市町村はこちらから確認できます。

4 申請期限

課税免除申請書の提出期限は下表のとおりです。

| 個人事業税 | 対象施設等を取得した(事業の用に供した)日の属する年の3月15日 |

|---|---|

| 法人事業税 | 対象施設等を取得した(事業の用に供した)日の属する年の確定申告期限 |

| 不動産取得税 | 対象不動産等を取得した日から60日を経過する日 |

(注)事業税は、2年目以降も各年又は各事業年度ごとに申請が必要です。

5 お問い合わせ先

詳しくは下記の地方振興局県税部または県庁税務課にお問い合わせください。

| 地方振興局 | 所在地 | 電話番号 | 管轄する市町村 |

|---|---|---|---|

| 県北地方振興局 県税部 |

〒960-8670 福島県福島市杉妻町2-16 北庁舎4階 |

024-521-2692(事業税) 024-521-2694(不動産) |

福島市、二本松市、伊達市、本宮市、桑折町、 国見町、川俣町、大玉村 |

| 県中地方振興局 県税部 |

〒963-8540 福島県郡山市麓山1丁目1-1 |

024-935-1251(事業税) 024-935-1254(不動産) |

郡山市、須賀川市、田村市、鏡石町、天栄村、 石川町、玉川村、平田村、浅川町、古殿町、 三春町、小野町 |

| 県南地方振興局 県税部 |

〒961-0971 福島県白河市昭和町269 |

0248-23-1517 | 白河市、西郷村、泉崎村、中島村、矢吹町、 棚倉町、矢祭町、塙町、鮫川村 |

| 会津地方振興局 県税部 |

〒965-8501 福島県会津若松市追手町7-5 |

0242-29-5251(事業税) 0242-29-5254(不動産) |

会津若松市、喜多方市、北塩原村、西会津町、 磐梯町、猪苗代町、会津坂下町、湯川村、柳津町、 三島町、金山町、昭和村、会津美里町 |

| 南会津地方振興局 県税部 |

〒967-0004 福島県南会津町田島字 根小屋甲4277-1 |

0241-62-5213 0241-62-5214 |

下郷町、檜枝岐村、只見町、南会津町 |

| 相双地方振興局 県税部 |

〒975-0031 福島県南相馬市原町区錦町 1丁目30 |

0244-26-1126(事業税) 0244-26-1125(不動産) |

相馬市、南相馬市、広野町、楢葉町、富岡町、 川内村、大熊町、双葉町、浪江町、葛尾村、 新地町、飯舘村 |

| いわき地方振興局 県税部 |

〒970-8026 福島県いわき市平梅本15 |

0246-24-6032(事業税) 0246-24-6033(不動産) |

いわき市 |